Credito d’imposta investimenti Mezzogiorno 2023

Il comma 265 dell’articolo 1 della Legge 29 dicembre 2022, n. 197 (Legge di bilancio 2023) ha esteso al 31 dicembre 2023 (rispetto al precedente termine del 31 dicembre 2022) l’agevolazione in forma di credito di imposta prevista dall’articolo 1, commi da 98 a 108, della L. 208/2015, in favore degli investimenti realizzati nel Mezzogiorno.

Il bonus è concesso alle imprese che acquistano beni strumentali nell’ambito di un progetto di investimento iniziale inerente a strutture produttive ubicate nelle regioni Campania, Puglia, Basilicata, Calabria, Sicilia, Sardegna, Molise e Abruzzo.

Per quest’ultima regione occorre fare riferimento esclusivamente alle zone assistite ai sensi dell’articolo 107, paragrafo 3, lettera c), del TFUE.

I soggetti beneficiari devono essere titolari di redditi di impresa. Sono, infatti, escluse le imprese titolari di reddito agrario: in tal senso si è espressa la DRE Puglia in risposta all’interpello n. 917-753 del 23 novembre 2020, nonché la risposta all’interrogazione parlamentare n. 5-07072 dell’8 marzo 2022.

Il bonus Sud è un aiuto comunitario, quindi sono ammessi alle agevolazioni i programmi di investimento definiti secondo le regole UE. In particolare, sono agevolabili gli investimenti – in macchinari, impianti e attrezzature varie – relativi alla creazione di un nuovo stabilimento, all’ampliamento della capacità di uno stabilimento esistente, alla diversificazione della produzione di uno stabilimento per ottenere prodotti mai fabbricati precedentemente e a un cambiamento fondamentale del processo produttivo complessivo di uno stabilimento esistente, ovvero, per le grandi imprese localizzate nelle aree di cui all’art. 107, par. 3, lett. c), del TFUE, quelli a favore di una nuova attività economica.

I chiarimenti circa i programmi ammissibili all’agevolazione sono rinvenibili nella circolare n. 34/E del 3 agosto 2016, nonché, stante il rinvio operato dal citato documento di prassi, nella n. 38/E dell’11 aprile 2008.

Sono esclusi dall’agevolazione in parola gli investimenti di mera sostituzione (in tal senso risposta interpello n. 131 del 21 marzo 2022), vale a dire quelli relativi alla fisiologica sostituzione di macchinari ormai portati all’esaurimento con beni aventi pressoché le medesime caratteristiche.

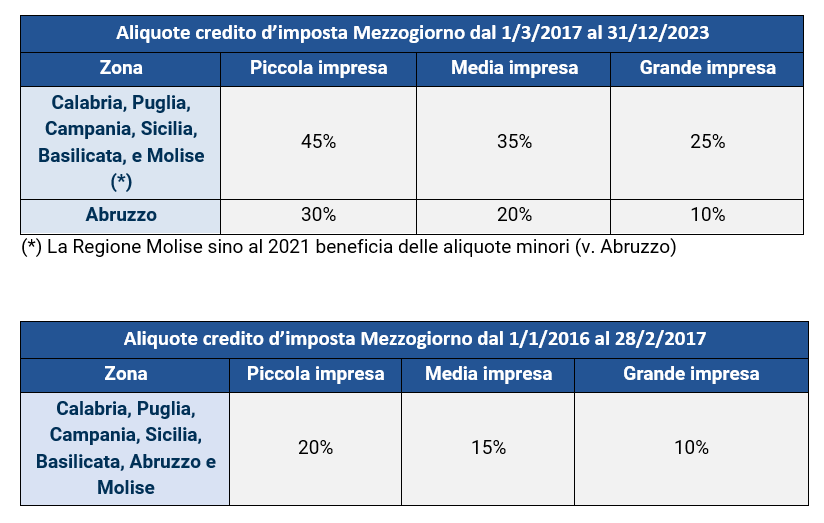

La misura dell’agevolazione (v. tabella in calce) varia a seconda della dimensione dell’impresa individuata in base ai parametri comunitari previsti dalla raccomandazione della Commissione Europea 6 maggio 2003 n. 2003/361/CE, relativa alla definizione delle microimprese, piccole e medie imprese, che sono stati recepiti con DM del 18 aprile 2005.

Sono, altresì, legati alla dimensione aziendale anche i massimali degli investimenti agevolabili, che dal 1° marzo 2017 sono i seguenti:

- 3 mln per le piccole imprese (limite precedente 1,5 mln);

- 10 mln per le medie imprese (limite precedente 5 mln);

- 15 mln per le grandi imprese (limite non modificato).

Per fruire dell’agevolazione è necessario inviare il modello CIM17. Subordinatamente alla realizzazione degli investimenti, il credito di imposta è utilizzabile in compensazione a partire dal quinto giorno successivo alla data di rilascio della ricevuta attestante la fruibilità del credito d’imposta.

Il momento di effettuazione degli investimenti è individuato secondo le regole dell’articolo 109, commi 1 e 2, del TUIR. Per effetto dell’intervento della Legge di bilancio 2023, sono agevolabili gli investimenti effettuati dal 1° gennaio 2016 al 31 dicembre 2023.

Per la piena operatività della proroga è necessario attendere il provvedimento dell’Agenzia delle Entrate con il quale si aggiornerà la comunicazione di fruizione del credito di imposta con l’aggiunta del 2023 tra gli anni oggetto dell’agevolazione.

È stata, altresì, disposta la proroga dell’analoga misura agevolativa prevista per le ZES (Zone Economiche Speciali) e ZLS (Zone Logistiche Semplificate).

Vedi tabelle